2016-12-05

2013年概要

统计数据表明,2013年对中国酒店业是一个颇具挑战的年份。很大程度上而言,这是国内经济增长放缓、中央实施”八项规定”、以及持续增长的酒店供给等多项因素影响所致。我们简要回顾一下2013年中国酒店市场的宏观业绩表现:

* 五星级酒店市场历经了住宿率和平均房价的双双下滑,其平均每间客房收益水平较2012年下降了7%。

* 三线城市的五星级酒店遭遇了平均每间客房收益水平的最大幅下滑,同比去年降幅高达15%。

* 与此相反,四星和三星级酒店市场的平均每间客房收益水平相比去年则分别增长了6%和3%。

* 受“八项规定”的影响,所有星级酒店市场的餐饮收入都出现显著下滑。具体而言,五星、四星和三星级市场的此项收入相比2012年分别下降了13%、9%和29%。

* 由于餐饮收入的降速明显快于餐饮成本支出的节省,五星、 四星和三星级酒店的餐饮利润同比上一年则分别大幅下滑了19%、14%和32%。

* 与2012年相比,五星级酒店市场在经营毛利方面出现显著下滑,降幅达19%,其次是四星级酒店市场,降幅为7%。

* 2013年,三星级酒店市场每间可供出租客房实现的经营毛利为人民币34,781元,在过去十年里处于历史第二位。这主要是由于该市场在实现平均房价显著增长的同时还小幅降低了每间可供出租客房的总费用支出。

* 五星级酒店市场的国内需求比重巳连续十年实现增长,2013年更是从2012年的65.6%显著增长至71.3%。

* 另—方面,四星和三星级酒店市场国际需求分别较2012年增长了0.5%和10%。人民币升值造成的差旅费用增加是导致国际需求转向性价比更高的酒店的主要原因。

五星级酒店,是否仍然是开发热点?

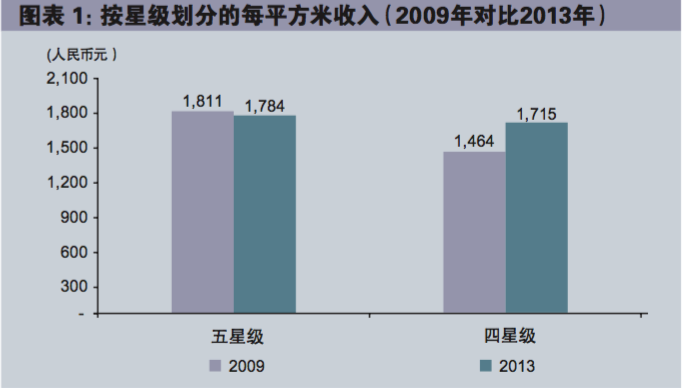

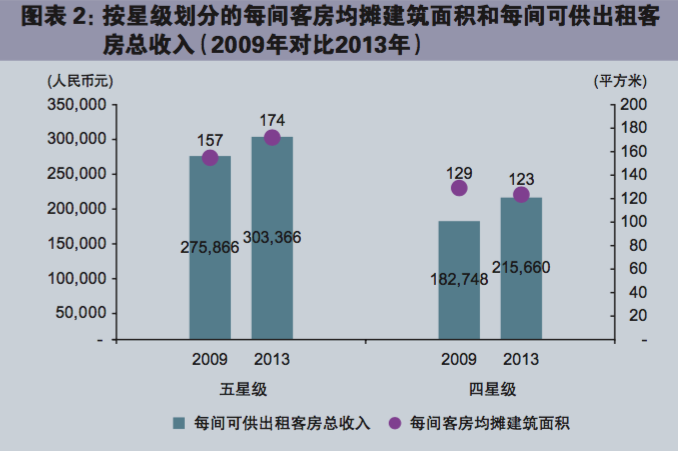

每平方米收入是衡量酒店业绩的一项重要指标,该指标通常以一座酒店的总营业收入除以其总建筑面积(包括酒店地下建筑面积)计算得出。如图表1所示,2009年,五星级酒店实现的每平方米收入比四星级酒店高出24%。但是,随着四星级酒店市场该项指标的显著增 长,五星级市场则出现轻微下滑,从而导致两个市场之间的每平方米收入差距在2013年时大幅缩小至人民币69元。

造成五星级酒店每平方米收入下降的一个主要原因是其每间客房均摊的建筑面积增大。2013年,五星级酒店平均每间客房分摊到的建筑面积达174平方米,较2009年增长了11%。显然,近年来, 新建五星级酒店普遍趋向于配备更大面积的客房、更大规模的会议空间、以及更多样化的辅助设施,这无疑加大了酒店的总建筑面积,但酒店空间的使用率却没有同比例增长。近年来,四星级酒店(以精选服务型产品为代表),通过追求更高效的设计以及限制不 必要的设施配置,使2013年的每间客房均摊建筑面积相比2009年下降了5%。

另一个导致五星级酒店每平方米收入下降的原因是该层级酒店实现的每间可供出租客房总收入增长缓慢。近年来,随着大量五星级酒店进入市场,供给的增长抑制了住宿率和平均房价,尤其是在需求基础较小的市场中。总体上,五星级酒店市场每间可供出租客房实现的总收入仅维持了2%的年均增幅;由于新增供给相对较少, 四星级酒店市场该项指标的年均增长率则为4%。

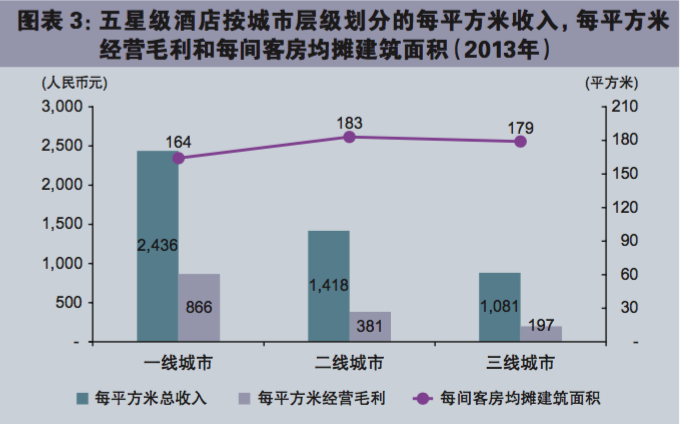

此外,我们也进一步分析了那些向二、三线城市扩张的五星级品牌、以及部分进入一线城市以外市场的豪华品牌酒店表现出的业绩。对于这些市场的需求规模、以及是否存在支持此类品牌发展的价格深度,我们不得不打上一个问号。如图表3所示,二线和三线城市的五星级酒店反映出的每平方米收入业绩并不理想,分别为人民币1,418元和1,081元,这甚至比全国四星级酒店的平均值还低。此外,较低的创收能力并不意味着这些五星级酒店的费用支出相应减少。我们发现,二、三线城市酒店的每间可供出租客房总收入分别比一线城市低55%和37%左右,但每间可供出租客房总支出却仅比一线城市酒店低约37%和20%。这就不可避免地出现二、三线城市五星级酒店在每平方米经营毛利方面不尽人意的表现。

然而,尽管业绩差强人意,但酒店投资过度在小型二线和三线城市中仍十分普 遍,具体表现为新酒店的设施配置超标、空间分配过大等。图表3显示,二线和三线城市酒店的每间客房均摊建 筑面积至少比一线城市大了15平方米。因此,不难预测,诸多在经济规模较小的二、三 线城市中的五星级酒店项目将遭遇低投资回报的困扰。

人工效率,是否还有增长潜力?

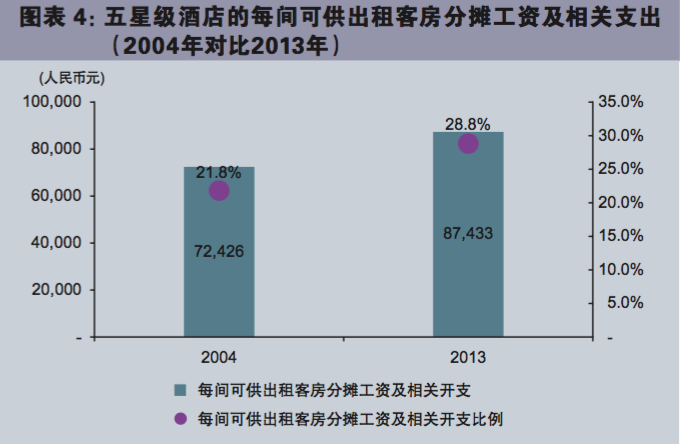

人工费用及相关支出在酒店运营中是一大块成本开支。过去十年中,五星级酒店市场按每间可供出租客房计算的人工费用及相关支出上升了21%,年均增长率为2%。值得注意的是,在此期间,每间可供出租客房总收入的年均增长率为-1%。因此,这使得2013 年五星级酒店市场的人工费用及相关支出占到了总营业收入的28.8%,相比2004年上升了七个百分点。

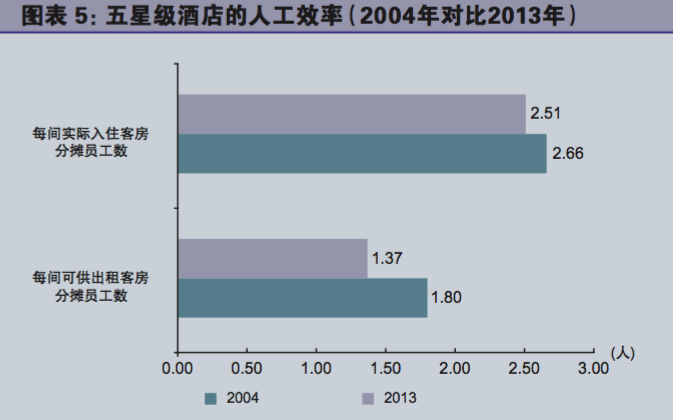

相对于持续增长的人工费用,酒店的员工效率又是如何表现呢? 如图表5所示,过去十年间,按每间可供出租客房计算的酒店员工人数年均下滑了3%。尽管这项指标表现显得比较积极,但我们认为促使每间可供出租客房均摊员工数下降的主要原因并非人工效率的提高,而应该是酒店住宿率的显著下降,在此期间,市场住宿率从2004年67%的较高水平下滑至2013年的56% 。有鉴于此,按每间实际入住客房计算的员工人数在十年期间仅实现了年均0.6%的下滑,表明五星级酒店市场人工效率提升得十分缓慢。

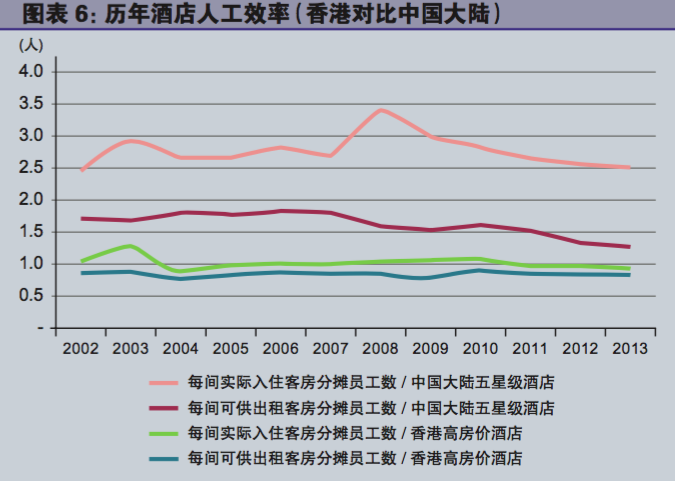

我们认为,中国内地五星级酒店在人工效率方面仍有很大提升空间。尽管其每间可供出租客房均摊员工数和每间实际入住客房均摊员工数均呈现出下滑趋势,但它们与香港高房价酒店的该两项指标之间仍存在明显差距,特别是每间实际入住客房均摊员工数这项指标。而且,有鉴于中国内地五星级酒店市场历来实现的住宿率水平较低,内地市场的这两个指标之间也存在巨大差距,这与香港高房价酒店市场的情形正好相反。

长远而言,我们认为中国酒店市场有望通过以下途径提高员工人工效率—高效的酒店设计、创新技术的应用及员工素质的提高。

酒店餐厅,是否准备好迎接改变?

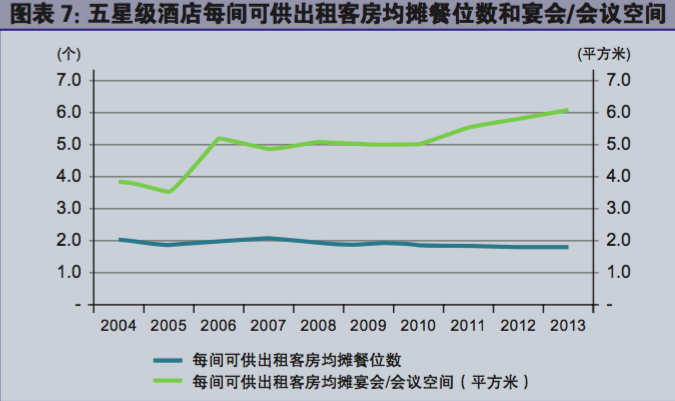

每间客房均摊的餐位数在过去十年中呈现出缓慢下滑趋势—从 2004年的2.03个餐位下降至最近的1.80个。相反,每间客房均摊宴会会议面积这项指标则以5%的年均涨幅实现持续增长。逐渐壮大的会议需求基础是酒店扩张会议空间的一个主要驱动因素,此类会议需求已从2004年占需求总量的11%增长至目前的16%。此外,蓬勃发展的宴会市场也推动五星级酒店投资建造更多宴会功能空间。

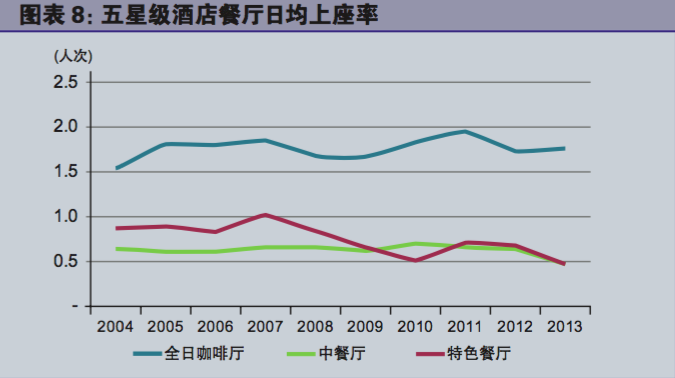

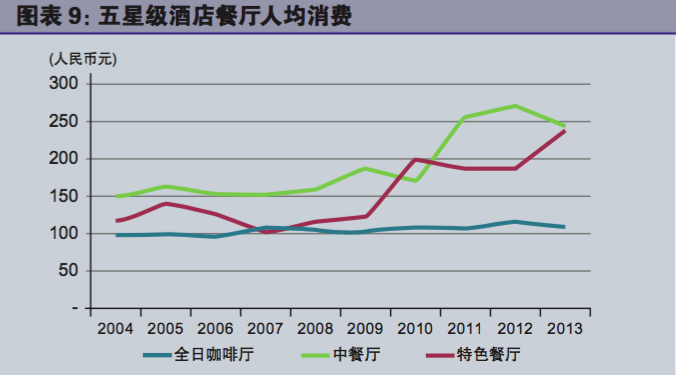

观察不同类型餐厅的历史业绩也能有一些有趣发现。稳定的早餐需求使得全日咖啡厅实现的日均上座率在所有餐厅中位居榜首。 但是,尽管中国的通胀率高居不下,全日咖啡厅的人均消费却并未获得相应的增长,数据显示,该指标过去十年的年均增长率仅为 1.2%。值得注意的是,全日咖啡厅的业绩提升主要仰仗于午餐和晚餐时段获取外部顾客的能力。

除2013年酒店餐饮市场出现明显下滑外,中餐厅一直以来都能够维持着一个相对稳定的上座率,此类餐厅在人均消费方面也保持着适度增长态势。2013年对于酒店中餐厅而言是一个转折点,来自政府部门和国有企业的消费大幅减少,迫使这些餐厅必须投入更多精力获取大众餐饮需求。广东酒店市场的餐饮设施以迎合市场化需求为主,他们的业绩表现表明,这类餐饮需求,一旦形成消费规模,同样能带来丰厚的利润空间。

不同于全日咖啡厅和中餐厅,特色餐厅的上座率呈现出下滑趋势。 其中一个原因是五星级酒店市场中的国际需求明显减少—从 2004年的63%下滑至2013年的39%。尽管人均消费保持增长,但仍应谨慎评估五星级酒店中特色餐厅的必要性,尤其是在经济规模较小的二线和三线城市。

在本文结束时,您或许有兴趣了解《2014中国饭店业务统计》以下一些关于调查样本的统计信息。这足以窥见该研究刊物的价值所在。