Part 1 : 坪效

众所周知,目前中档酒店市场已经成为各路资本与品牌竞相追逐的热土,而中档酒店,包括前十年发展如火如荼的经济型酒店,他们的故事线除了庞大的市场容量所支持的巨大收入规模外,另外一个重要的支撑便是出色的投资回报率,而投资回报落实到经营环节,即是优秀的坪效,也就是每平米产生的收入或是经营毛利。比方说最近比较热闹的业内新闻,华住旗下开业不久的上海静安CITIGO,4500平米面积,日坪效达到24元。

而反观国内的五星酒店,我们很少去追究它的坪效究竟几何?因为它的结果有些不忍目睹,大家就直接忽略了。而不忍目睹的根本原因就是在这个行业高速发展的20多年里,政府主导的开发模式占据了统治地位,权贵消费以及围绕权力的消费对这一开发模式起到支撑作用,但这种开发模式本质上是缺乏投资回报的商业逻辑,这使得中国的高端酒店市场从基因里便存在缺陷。当真正的市场化时期来临,便各种弊端凸显。

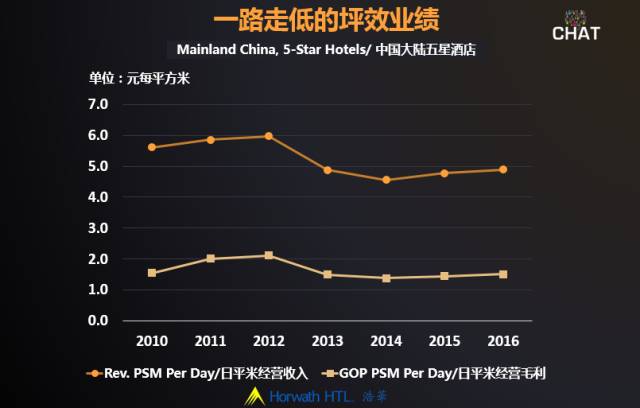

落实到具体数字,我们看到,五星酒店的坪效基本徘徊在低位,尤其是以经营毛利计算时。2013年很显然遭遇了滑铁卢,这一年其实也是真正市场化周期的开启元年,酒店市场在动荡中。15和16年市场业绩有所回暖,但幅度微乎其微。

基于2016年高档及以上酒店数据,除吉隆坡和雅加达为2015财年数据,香港样本酒店为平均房价为港币1,650元以上的酒店。

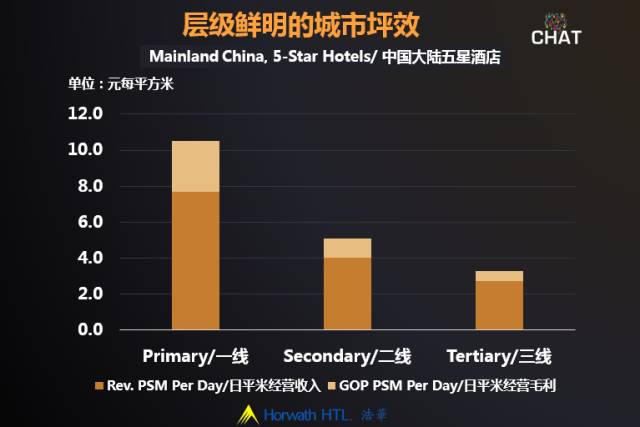

从城市等级看,相邻两个层级的酒店市场不论收入还是毛利坪效,落差都在100%以上。三线城市的毛利坪效基本趋近为0. 这不禁让人反思,在市场容量有限的三线市场,高档酒店除了承载个人情怀、社交公关、融资渠道的目标之外,它的商业资产属性,也就是盈利的属性,在开发决策中究竟承担了几分权重?

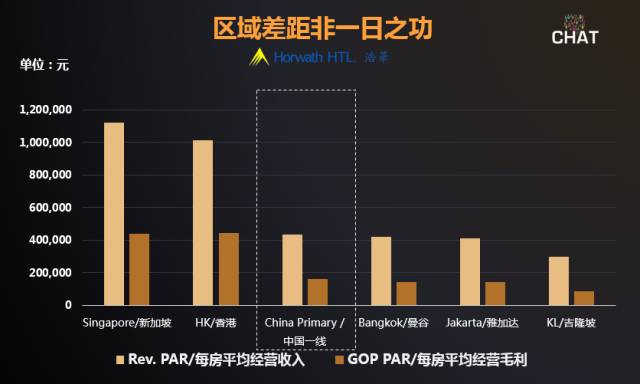

以中国最成熟一线城市对标亚洲主要城市,尽管它的坪效业绩与曼谷、雅加达等城市基本相似,但与香港、新加坡的差距显著,基本是3到5倍的落差。

显然,经营收入持续走低而建筑面积居高不下是中国酒店坪效低下的主要原因。

总体而言,中国酒店的收入与毛利业绩呈现负向增长。而这背后,供需严重失衡是最主要的原因。供需失衡的主要推手是我们之前提及的政府主导的非市场化的开发模式。如果真正按照商业模式考虑中国酒店的开发,我们相信有相当一部分酒店根本不会出现。

因此,即便2016年创下了近年业绩新高的中国一线城市,与成熟市场香港和新加坡的经营收入差距仍是十分显著,大致是在2.5倍左右。

收入低的同时,建筑又缺乏经济性,这进一步拉低了中国酒店的坪效。

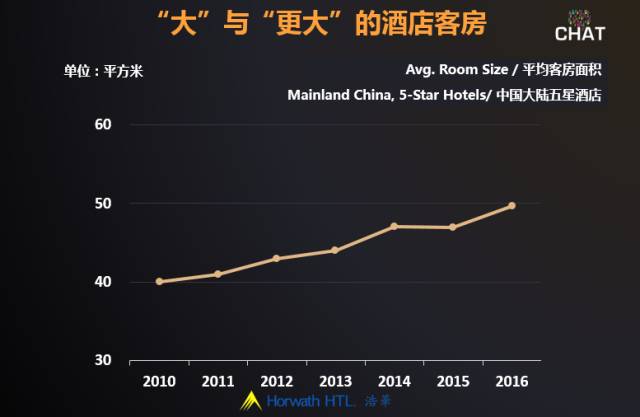

须知酒店是功能性建筑,但许多开发商要求建筑这个抽象的空间艺术能够有足够的故事性,因而嫁接了各种象征主义的手法表现,因此各种奇异形态的酒店建筑层出不穷,但过度的象征主义本身就是功能性建筑的大忌。此外,追求大的偏好始终未变,这使得酒店的每房建筑面积一直居高不下。

而反观成熟市场的香港和新加坡,酒店建筑的高效性表现得淋漓尽致,尤其香港,每房建筑面积仅是大陆市场的一半。任何的商业竞争,最终都应该是效率的竞争。从建筑形态、功能分区到动线设计,建筑效率都应该成为我们不变的课题。

细化到客房坪效,很显然香港和新加坡的高平均房价、高住宿率、低客房面积支持了他们实现非常优秀的每平米客房收入。中国一线城市尽管在住宿率方面有迎头赶上的趋势,但平均房价的差距依然遥远,而面积大始终是坪效业绩的一个巨大挑战。

尽管最近两年我们看到了中国市场越趋理性、更重财务回报的酒店投资趋势,但现实的数据表明中国市场始终在追逐着大与更大的游戏。酒店客房面积逐年上涨。我们也不确认涨停的信号明年是否会出现。

因为很多老板都深信大就是竞争力。殊不知,大与高房价之间并不是正相关关系。我们做了一个北京与上海酒店客房面积与房价的相关性比较,发现两者的相关性系数仅仅为0.2,0.5。实现最高房价的酒店从来不是面积最大的酒店。

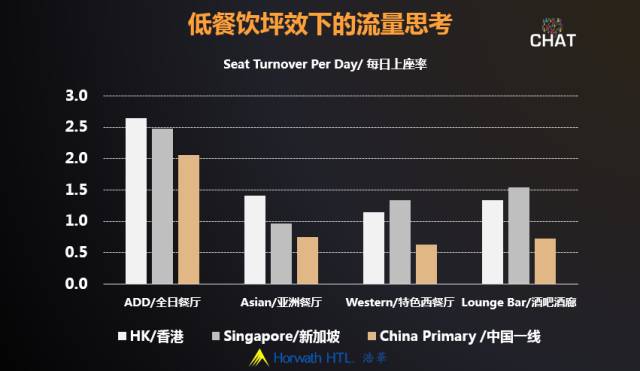

餐饮坪效方面,差距进一步拉大,差距的背后不单单是城市收入与消费力的差距,还有餐饮运营理念、运营模式方面的差距。

在中国,酒店餐饮经常被贴上各种标签,缺乏创意、低效,不亲民、在这个消费者追求体验的时代,这些标签无疑给餐厅流量,也就是上座率带来负面的影响。

所以,未来酒店餐饮的变革,也许要考虑突破边界,或许才能找到新的世界。

比如无界的空间设计,酒店餐饮俨然是商业街区的一部分,充分导流街区人群, 提升上座率。

以及无界的时间设计,从早到晚,多功能场景转换,餐饮服务十八小时不停歇,营收也自然随之丰厚。

一心一意做好菜品已经不是酒店餐厅的基础需求,为顾客带来更丰富的场景体验才是新的追求。一些酒店餐厅也在颠覆传统的认识,引入新鲜的设计理念,如洲际海棠湾的海底餐厅,与特色餐饮品牌合作,比方黄龙饭店与外婆家的牵手,甚至有些餐厅主动跨界运动、文化、艺术等等,让食物也成为一种时尚。

当然,中国酒店市场也并非一片哀鸿,我们在市场中也不乏看到一些优秀的酒店案例。最近浩华参与了金茂集团旗下三座酒店的业绩审核,这三座酒店个个称得上优秀标杆。以金茂三亚丽思卡尔顿酒店为例,它的收入坪效比一线城市平均水平高出了将近100%,毛利坪效高出150%。细分析,我们发现它的所有收入指标基本领军市场,成本占比控制也十分出色,比方人工成本占比仅为22%,明显低于市场接近30%的平均水平。这样出色的业绩表现,除了酒店管理团队的功劳外,最重要的是金茂的资管团队,他们在对的市场,对的地点,开发了对的产品,并且精准定位、理性投资,这是酒店优秀表现的立本之源。

由金茂这个标杆,我们可以引申出中国酒店市场面临的首要问题不是效率问题,而是方向的选择与战略的确定,方向与战略正确之下才是效率问题。因此,开启酒店优秀坪效这个宝藏的钥匙应该是追本溯源,回到酒店初始开发阶段,尊重市场和地点特质进行科学定位,秉承最高效益,最佳用途原则规划酒店设施方案,理性投资控制成本,并追求合理的坪效价值。如果基因错了,任何在运营阶段的运营提升与空间改善措施都只能产生局部效应,治标而不治本。

当然,中国当下的现实是存在大量带有缺陷的酒店资产,存量资产更新势在必行。而更新的基本守则便是在既成事实下追求坪效最大化,任何增量价值的实现便是成功。如我们前面所说“突破边界,或许新的世界就在眼前”,存量资产更新的契机或许在打破常规的思维,重塑酒店空间,让她更具备商业空间的聚合力,更具生活方式的展示,从而实现增量。

分析完坪效,我们再来关注一下热点话题“人工”。

Part 2 : 人员效率

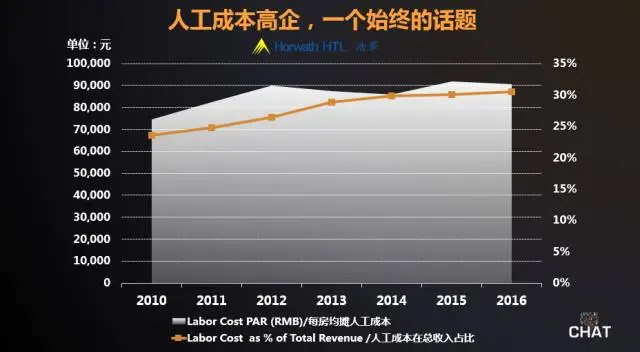

酒店人工成本不断上升,这是一个老生重谈的话题,也是一个难题。2016年人工成本在总收入的占比再创新高,达到30.5%。

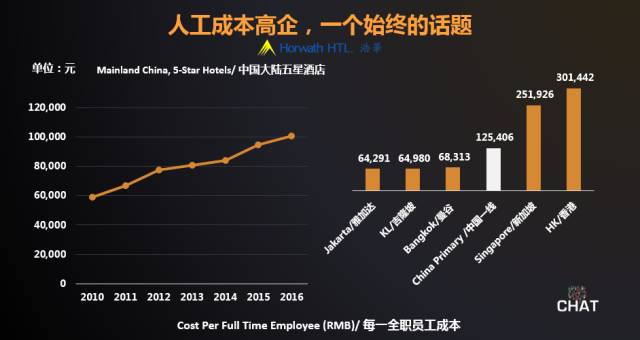

2010年时我们聘请一个酒店全职员工的平均成本将近6万元,2016年时上涨到10万元,年均增长9%,这个增长对于业绩低迷的酒店业是一重的重压。大量新增供给酒店的涌入及人才储备的不足,使得员工流失率居高不下,很多在百分之四五十,在三亚市场,个别酒店的员工流失率甚至高达80%以上。这不仅加重了人工成本的负担,并成了困扼酒店业绩与服务提升的一把枷锁。尽管如此,对比热门行业,酒店已经不再是一个令人艳慕的高薪行业。对比其他市场,中国一线城市的酒店薪酬只有新加坡市场的二分之一,香港市场的40%。

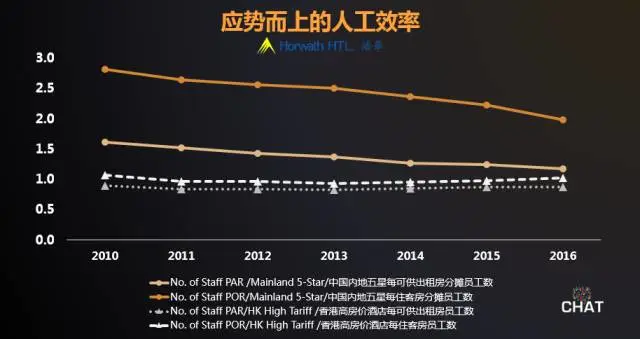

为应对成本高企的挑战,不少酒店不足额配置员工,并大量启用兼职员工、实习生以及外包服务,这使得酒店PAR和POR均摊员工数整体呈现下降趋势,人工效率被动上升。应该说这是低迷市场中的一抹亮色。从PAR员工数看,与香港的差距进一步缩小,但POR员工数仍有显著差距。

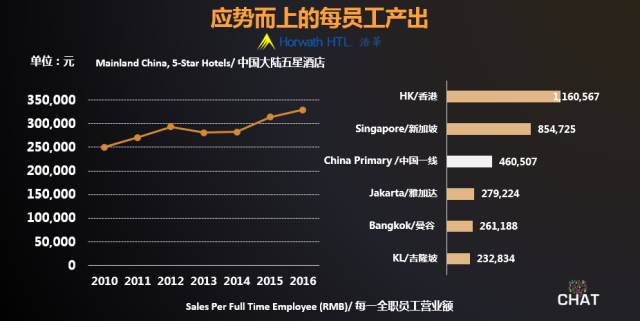

受益于人工效率提升,每一全职员工创造的收入呈现上扬趋势,年均增长率为5%。人均创收的标杆市场仍然是遥遥领先的香港和新加坡。

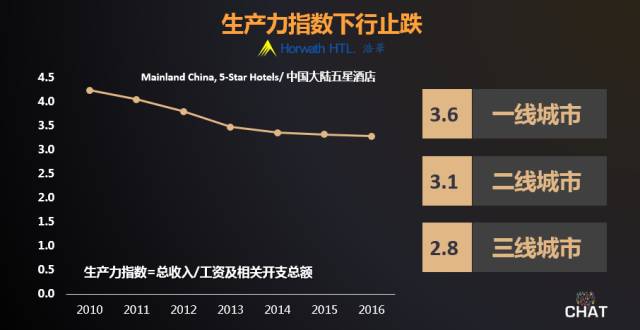

很显然,由于人均创收的增长率低于人均成本的增长,中国酒店的生产力指数呈现下滑趋势。所谓生产力指数,通俗而言,也就是每付出一块钱的人工成本,它所能带来的经营收入。庆幸的是,生产力指数在近两年基本稳定在3.3的水平,已经下滑止跌。

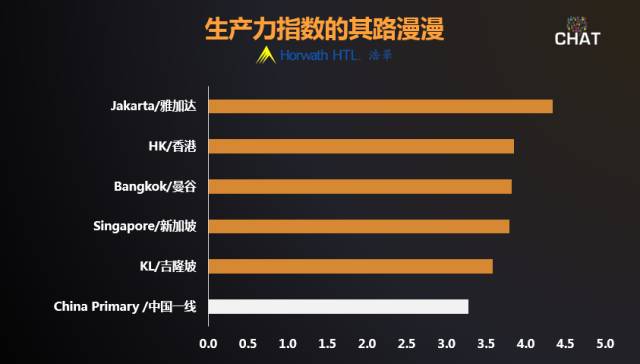

对比其他市场,中国的生产力指数位居最末,相比曼谷、吉隆坡等发展中的市场,中国已然缺失了人口红利;而与成熟的香港与新加坡相比,中国市场需要迎头赶上的不仅是人工效率,还包括人均创收能力。

关于人工效率提升,我们之前CHAT会议已经有过很多的讨论,大胆拥抱科技,让智能工具接手重复性的、单调乏味的工种,释放人工,已是不言而喻的趋势。

而打破部门壁垒,重塑酒店的架构组织与人工分配机制,应该是当下探索的方向,这很可能将给人工效率带来质的跃升。

最后,抛开这些生硬的数据,当酒店开始重塑旅行的真正意义,成为城市的客厅,人们在此相遇、畅谈、发现与分享,感知这个城市的温度时,所有酒店人需要为此努力的是,如何重拾昔日荣光,让酒店重新成为优秀人才荟聚并且快乐工作的场所,让快乐创造出无限温暖的故事。

厚海发布|2025第三季度中国酒店市场景气报告

厚海发布|2025第三季度中国酒店市场景气报告  厚海发布|2024年中国大陆地区中档及以上品牌酒店签约报告

厚海发布|2024年中国大陆地区中档及以上品牌酒店签约报告  厚海发布|2024年中国酒店市场品牌变更洞察报告

厚海发布|2024年中国酒店市场品牌变更洞察报告  厚海发布|2025第一季度中国酒店市场景气报告

厚海发布|2025第一季度中国酒店市场景气报告  厚海发布|2025第二季度中国酒店市场景气报告

厚海发布|2025第二季度中国酒店市场景气报告  厚海发布|2024年中国酒店业投资与资产管理白皮书

厚海发布|2024年中国酒店业投资与资产管理白皮书  报告发布|2024第四季度中国酒店市场景气报告

报告发布|2024第四季度中国酒店市场景气报告  厚海发布|2024年中国酒店市场价值指数三十城榜单

厚海发布|2024年中国酒店市场价值指数三十城榜单  报告发布|2024年第三季度中国酒店市场景气调查报告

报告发布|2024年第三季度中国酒店市场景气调查报告  报告发布|2024年第二季度中国酒店市场景气调查报告

报告发布|2024年第二季度中国酒店市场景气调查报告